Как рассчитать позицию в трейдинге

Мы подготовили статью позиции в трейдинге. Рассказываем, что такое позиция и чем позиция в шорт отличается от позиции в лонг. Разбираемся, как рассчитать позицию, как войти и выйти из нее.

Внимание! Данная статья носит исключительно информационный характер и не содержит инвестиционных рекомендаций и советов по торговле.

Статья подготовлена командой терминала для торговли криптовалютой CScalp. Чтобы получить CScalp бесплатно, оставьте e-mail в форме ниже.

Что такое позиция в трейдинге

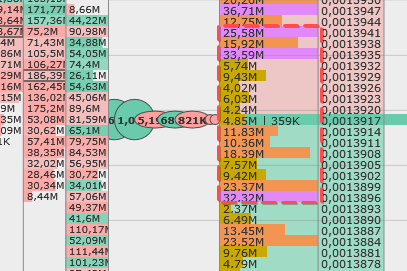

Простыми словами, позиция в трейдинге – это открытая сделка, которую трейдер удерживает n-время. На спотовом криптовалютном рынке и рынке акций понятие позиции довольно условно. Технически, когда трейдер покупает криптовалюту на споте, он открывает позицию у себя «в голове». Для биржи это обычная покупка в личных целях трейдера. Возможно, эту криптовалюту он отправит на кошелек до «лучших времен», в стейкинг или просто оставить холдиться на счете.

Поэтому понятие позиции больше применимо к маржинальной торговле и торговле деривативами. Когда трейдер берет займ у биржи или открывает позицию по фьючерсу, биржа видит, что он торгует в лонг или в шорт.

Трейдеры торгуют структурировано. Если трейдер хочет заработать на росте актива, он находит момент для сделки и покупает торговый инструмент. Когда цена вырастает – продает. Технически, операция состоит из двух сделок – покупки и продажи. Две сделки образуют трейд (торговый цикл). Со временем термины «округлились» – часто сделкой называют всю операцию, включающую и покупку, и последующую перепродажу.

В «классической» трактовке, позиция – промежуток между двумя сделками (покупкой и продажей). Позиция может быть «отрезком» (иметь начало и конец, такая позиция называется закрытой) или «лучом» (иметь только начало, такая позиция называется открытой).

Предположим, трейдер решил заработать на росте ETH. Он покупает фьючерсный контракт, открывая позицию в лонг. До тех пор, пока трейдер не продаст фьючерс, позиция будет открытой, а результат трейда – неизвестным.

Позиция закроется, когда трейдер продаст фьючерс и зафиксирует результат трейда (удалось ли заработать или нет). С бессрочными фьючерсами трейдер может держать позицию открытой столько, сколько считает нужным – от пары секунд до десятков лет. На срочных контрактах позиция ограничена сроком «жизни» контракта.

Предположим, цена ETH выросла. Трейдер продал фьючерс и тем самым закрыл позицию. Никаких открытых позиций нет, контрактов «на руках» тоже – значит, трейдер «не в рынке».

Длинная и короткая позиция

Длинная позиция (лонг) – это трейд с целью заработать на росте актива. Пример, показанный выше, как раз лонг – трейдер покупает дешевле и продает дороже.

Короткая позиция (шорт) – сделка с целью заработать на падении актива. Упрощенно, «шортист» занимает активы, продает по текущей цене и ждет падения. Когда котировки «просели», трейдер выкупает инструмент дешевле, чем продавал, и возвращает кредитору. Разница между продажей и «откупом» – доход «шортиста».

На рынке деривативов шорт-позиции работают иначе: цена контракта, открытого в «шорт» растет, если цена базового актива снижается. То есть, механизм продажи без покрытия «встроен» в контракт. Покупать базовый актив, при этом, не нужно. Подробнее о торговле в шорт здесь.

На скриншоте выше пример короткой позиции. На ценовом уровне $1 822 трейдер открыл шорт-позицию на один контракт ETHUSDT. Кредитное плечо не использовалось. Через пару недель цена упала до $1 759, то есть, «просела» на 3,46%. Разница в $63 между ценой открытия и закрытия позиции – доход трейдера.

Вход и выход из позиции

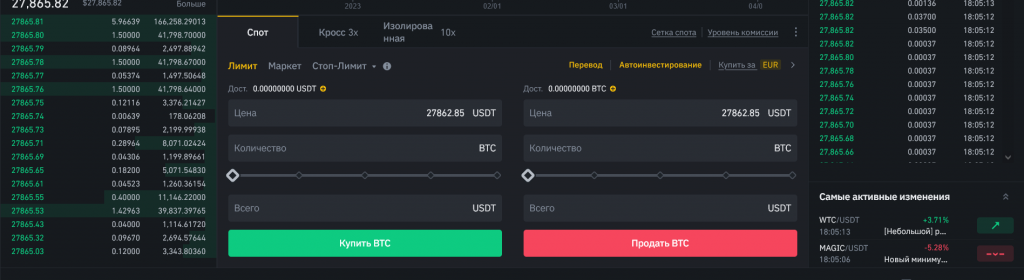

Вход в позицию в трейдинге значит, что трейдер купил фьючерс / открыл маржинальную позицию с целью заработать на росте / падении цены. Первая сделка торгового цикла – это момент входа в позицию. Цена, по которой проходит первая сделка – точка входа.

Точка входа – цена на первом этапе трейда. Лонг-трейдер ожидает, что дальше будет рост цены. Шорт-трейдер ждет падения. Правильно определить точку входа – половина успеха. В идеальном мире трейдер «входит» как можно дешевле, чтобы получить больший процент доходности на выходе. Например, если криптовалюта стоит $100 и прогнозируется рост до $120, желательно войти на уровне $100,00. Тогда доход – $20. Если же зайти по $102,5 – доход сократится до $17,5. В примере прибыль рассчитывается без учета комиссий биржи.

Точка выхода – это цена на втором этапе трейда. Цена, по которой «лонгист» перепродает актив, а «шортист» выкупает, чтобы вернуть кредит. На фьючерсном рынке – закрывают соответствующие позиции.

Чем дальше точка выхода от точки входа, тем больше доходность операции (при условии, что цена пошла в нужном направлении). Соответственно, идеальный выход – выйти из сделки на пике роста. Для «шортистов» – на самом «дне».

Трейдер не всегда выходит из позиции самостоятельно. Во-первых, позицию может закрыть стоп-ордер Stop-Loss или Take-Profit. Стопы нужны для безопасности и удобства начинающих трейдеров – не нужно сидеть перед терминалом и ждать, когда «закрываться». Опытные скальперы могут торговать без стопов и тейков, поскольку эти заявки закрывают позицию «по рынку». Take-Profit закроет позицию, как только сделка выйдет на прибыль. Если сделка пойдет не по плану, Stop-Loss быстро закроет позицию, чтобы не наращивать убытки. Подробнее о том, что такое SL/TP здесь.

Позиции с кредитным плечом могут закрыться из-за принудительной ликвидации. Ликвидация наступает тогда, когда трейдер торгует не на собственные деньги, а на заемные. Если брокер / биржа видит, что сделка идет не по плану, происходит маржин-колл – брокер / биржа просит трейдера внести деньги на счет, чтобы нарастить залог. Если деньги не поступают, включается ликвидация – брокер / биржа «на силу» закрывает позиции трейдера.

Как рассчитать позицию

Размер позиции в трейдинге – это количество инструментов, купленных для сделки.

Размер позиции можно рассчитывать как в единицах инструмента (акциях, крипто, фьючерсах), так и в валюте. То есть, трейдер может «прикинуть» – «Сколько денег надо, чтобы купить 10 контрактов ETHUSDT» или «Сколько фьючерсов ETHUSDT можно купить на $5 000». Соответственно, в первом случае трейдер рассчитывает открыть позицию на 10 контрактов, а во втором – открыть позицию на столько контрактов, на сколько получится, исходя из депозита.

Но чаще трейдеры рассчитывают размер позиции исходя из своего риск-менеджмента. Риск-менеджмент вводит лимит на допустимые потери за одну сделку, за один торговый день и т. д. Соответственно, размер открываемых позиций должен согласовываться с риск-менеджментом.

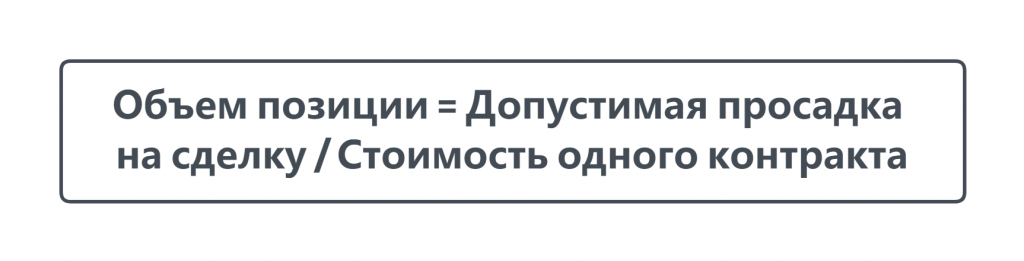

Исходя из правил контроля рисков, можно узнать размер позиции. Профессионалы используют формулу расчета позиции в трейдинге – Объем позиции = Допустимая просадка на сделку / Стоимость одного контракта.

Например, лимит потерь на сделку – $50. Трейдер хочет заработать на ETH. Цена ETH – $1 700. Расчет позиции: 50 / 1 700 = 0,029. Получается, что трейдеру нельзя открывать позицию больше, чем на 0,029 ETH.

Калькуляторы позиции

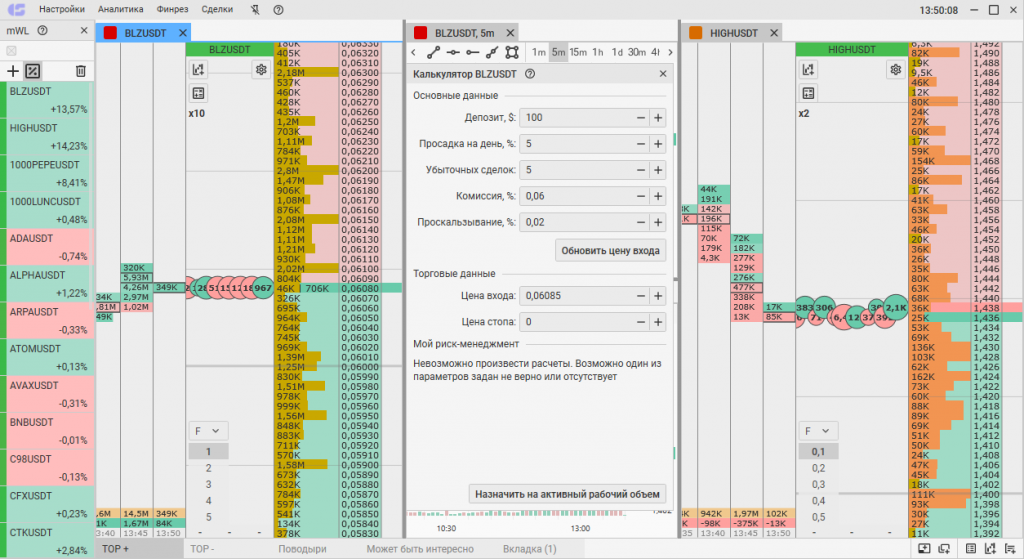

Чтобы не считать «руками», трейдеры используют калькуляторы размера позиции. Подобные сервисы подскажут, сколько фьючерсов или криптовалюты можно купить/продать в одной позиции, не нарушая правила риск-менеджмента.

Подобный калькулятор внедрен в терминал CScalp. Он работает с бессрочными фьючерсами Binance. Чтобы открыть калькулятор, нужно кликнуть на кнопку со знаком «%», слева от стакана. В появившемся окне нужно указать размер депозита, процент допустимой просадки, цену входа в позицию и цену, где установлен «стоп». Результат расчетов – долларовый эквивалент допустимой просадки и размер позиции, в соответствии с контролем рисков.

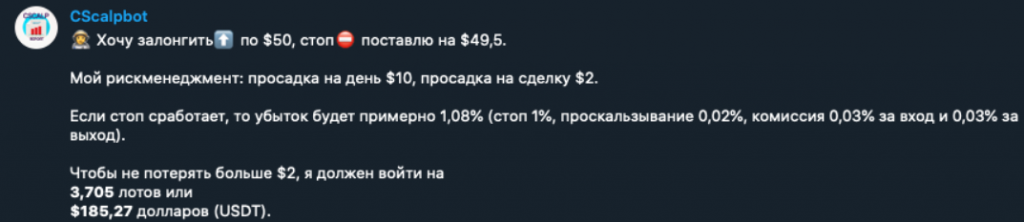

Похожий калькулятор есть в Telegram-боте CScalp. Трейдер должен указать направление планируемой сделки, размер, точку для стоп-лосса. Бот «подскажет», какой размер позиции использовать, чтобы не «прогореть».

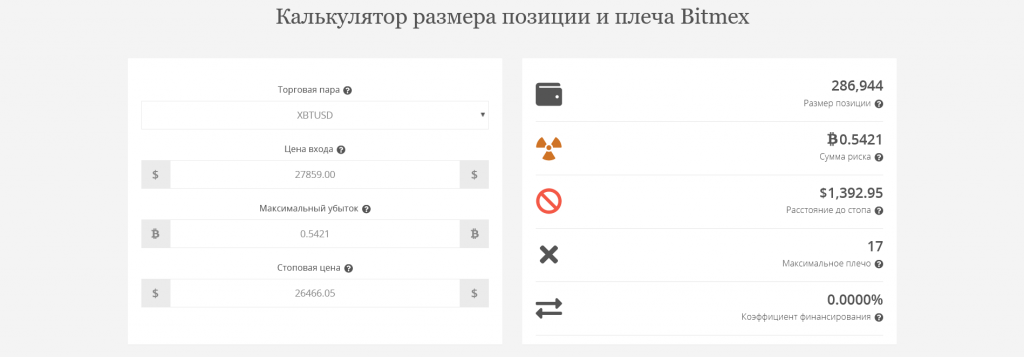

Калькулятор от BTCTools ориентирован на криптотрейдеров. Утилита «запрашивает» торгуемую криптовалютную пару и параметры допустимых убытков, чтобы рассчитать нужный размер позиции. В расчетах используются котировки биржи BitMEX.

Тематический калькулятор размер позиции доступен на myfxbook. В программу нужно ввести валютную пару, коэффициент риска и размер счета. Похожий калькулятор можно найти и на портале EarnForex.

Заключение

Позиция – корень трейдинга. Результаты торговли зависят от того, когда трейдер открыл позицию, сколько «жила» позиция и когда закрылась. Правильно расставленные точки входа и выхода из позиции – основа торговых стратегий.

Размер позиции влияет на прибыль и убытки от сделок. Чем больше позиция, тем выше возможный доход при равном изменении цены. Но тем выше и риски – чтобы «наполнить» позицию, трейдеру необходимы деньги – собственный или заемный капитал. Если цена пойдет не туда, куда нужно, деньги быстро «сгорят». Поэтому трейдеры внимательно рассчитывают размер позиции и «страхуются» риск-менеджментом.

В нашем блоге вы найдете материалы о трейдинге и скальпинге, обзоры на криптовалютные биржи и торговые терминалы, подборки популярных криптовалютных сервисов и статьи по DeFi и блокчейну.

Рекомендуем начинающим трейдерам ознакомиться с нашим бесплатным курсом скальпинга. Также вы можете использовать наши бесплатные сигналы и анализировать торговую историю в Дневнике трейдера.