Как работает риск-менеджмент в трейдинге

Торгуйте вместе с профессионалами

Станьте прибыльным трейдером

Мы подготовили статью по основам риск-менеджмента в трейдинге. Рассказываем, что такое риск-менеджмент и зачем он нужен в трейдеру. Приводим общие правила по соблюдению риск-менеджмента и рассказываем о риск-менеджменте в скальпинге.

Внимание! Данная статья носит исключительно информационный характер и не содержит инвестиционных рекомендаций и советов по торговле.

Статья подготовлена командой терминала для торговли криптовалютой CScalp. Чтобы получить CScalp бесплатно, оставьте e-mail в форме ниже.

Что такое риск-менеджмент

Риск-менеджмент в трейдинге – это система, позволяющая трейдеру контролировать риски и возможные убытки. Простыми словами, это совокупность действий и расчетов с одной задачей – не «сливать» депозит. Грамотный риск-менеджмент в трейдинге криптовалют, фьючерсов и акций позволяет переждать «черные полосы» из убыточных сделок. И чем дольше серия убытков, которую трейдер смог «пережить» без дополнительного депозита, тем успешнее он управляет рисками.

В трейдинге, понятия «риск-менеджмент» и «мани-менеджмент» чаще всего синонимичны. В некоторых источниках у мани-менеджмента более широкий смысл – это не только управление депозитом и размером позиции, но еще и общие финансы трейдера, включающие в себя долгосрочные инвестиции на фондовом рынке, соотношение заемных средств, налоговые обязательства и так далее.

В этой статье мы рассмотрим основные моменты, касающиеся риск-менеджмента. Если вы хотите подробно разобраться в риск-менеджменте и построить свою систему управления с рисками с нуля, получите книгу Риск-менеджмент в трейдинге. Книга доступна бесплатно, ее можно скачать в формате PDF-файла.

Зачем риск-менеджмент трейдеру

Начинающим трейдерам управление рисками часто кажется чем-то необязательным. Новички ожидают, что большинство сделок будет «в плюс» – главное торговать так, чтобы прибыльных трейдов было больше, чем убыточных. А слово «риск» трактуется как вероятность того, что сделка, возможно, не принесет доход. Это стандартная ловушка для новичков.

Трейдеры, прошедшие этап обучения и «слившие» не один депозит знают, что убыток – неизбежная, обязательная часть трейдинга. Но убытками можно управлять. Для этого и нужен риск-менеджмент. Управляя рисками, трейдер решает, сколько раз он сможет закрыть позицию в минус и какую сумму может потерять. То есть, стремится сначала сохранить деньги, а уже затем думает о доходности.

Риск – динамичный параметр, он зависит от вводных данных (допустимой просадки на торговую сессию и на сделку, объем позиции, реже – лимит сделок в день). Таблица выше показывает: ограничивая возможные убытки, трейдер сохраняет больше капитала, чем без ограничения убытков. Количество прибыльных сделок и общая сумма полученного дохода у «плюсового» трейдера даже больше. Но по итогу пяти сделок остаток депозита меньше.

На долгосрочной дистанции работа с риском приносит еще большую пользу. С ограничениями, как минимум, в разы сложнее потерять стартовый капитал. Поэтому, для начинающих риск-менеджмент в трейдинге особенно важен, так как у новичков зачастую нет ни средств для дополнительного депозита, ни желания торговать после “слива”. Может быть желание отыграться, но это губительная для трейдера эмоция.

Общие правила риск-менеджмента в трейдинге

Пожалуй, главное правило риск-менеджмента – признать, что стопроцентных результатов не бывает и убыточные сделки будут всегда. Результат кроется в том, сколько трейдер сохранит в неудачной серии и сколько заработает в удачных трейдах.

Корень риск-менеджмента – допустимая просадка, убыток на день. Просадка учитывается от дневного банка или от общего депозита, чаще всего в фиксированной сумме. Чем меньше размер просадки, тем больше неудачных сделок переживет трейдер. Чем выше просадка, тем быстрее «сгорит» депозит.

Приведем пример. Депозит – $500. Если у трейдера допустимая дневная просадка $100, то депозит будет «слит» за пять неудачных торговых дней. Если допустимый дневной убыток – $50, денег хватит на десять убыточных дней. Просадка $15 – тридцать три дня, $5 – сто дней.

Просадка – это обязательный стоп-сигнал. Как только трейдер потерял деньги и уперся в лимит, он должен прекратить торговлю на сегодня – закрыть терминал и заняться другими делами. Ни в коем случае нельзя отыгрываться, даже если на бирже есть очевидные возможности для стопроцентно «плюсовой» сделки.

Исходя из допустимой дневной просадки, нужно подсчитать просадку на одну сделку. Это можно сделать двумя способами. Первый – если количество сделок зафиксировано. Например, дневная просадка – $50, а ожидаемое количество сделок – десять. Тогда лимит на сделку – убыток в $5. Такой стратегии придерживается большинство активных трейдеров.

Второй способ более динамичный. Здесь количество сделок не зафиксировано, а просадка на трейд рассчитывается исходя из «остатка» просадки. Например, выбран дневной лимит в $10. В первой сделке сессии трейдер потерял $2. То есть, за день он может потерять еще $8, если не будет прибыльных сделок. Потери в первой сделке становятся лимитом для следующих. То есть, остаток делится еще на четыре сделки с максимальным убытком в $2.

Если второй трейд принесет прибыль больше $2, то трейдер возвращается к стартовом лимиту просадки в $10. Этот подход отличается тем, что у трейдера нет лимита просадки на сделку в начале дня. Возникает опасность, что дневная просадка будет допущена уже в первом входе. Тем не менее, такой способ расчета может использоваться в ситуации, когда трейдер не определился с количеством сделок на сессию.

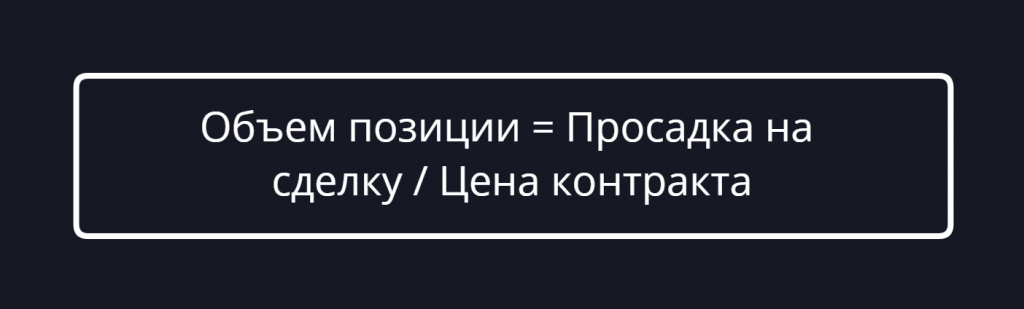

Следующее правило – выбрать фиксированные параметры для всех сделок. То есть, установить, сколько средств будет использовано за день и в одном трейде. Это сумма, выделяемая на торговый день (в процентах от депозита или в конкретных цифрах), а также объем одной позиции. Позицию рекомендуется считать от Stop-Loss и убытка на сделку, а не от банка на день (формула расчета выше).

Пример. Стоимость контракта – $100, допустимая просадка – $25 на сделку. Согласно формуле, объем позиции – 0,25 контракта. При таких условиях риск-менеджмент не позволяет трейдеру выбрать объем позиции в полный размер контракта.

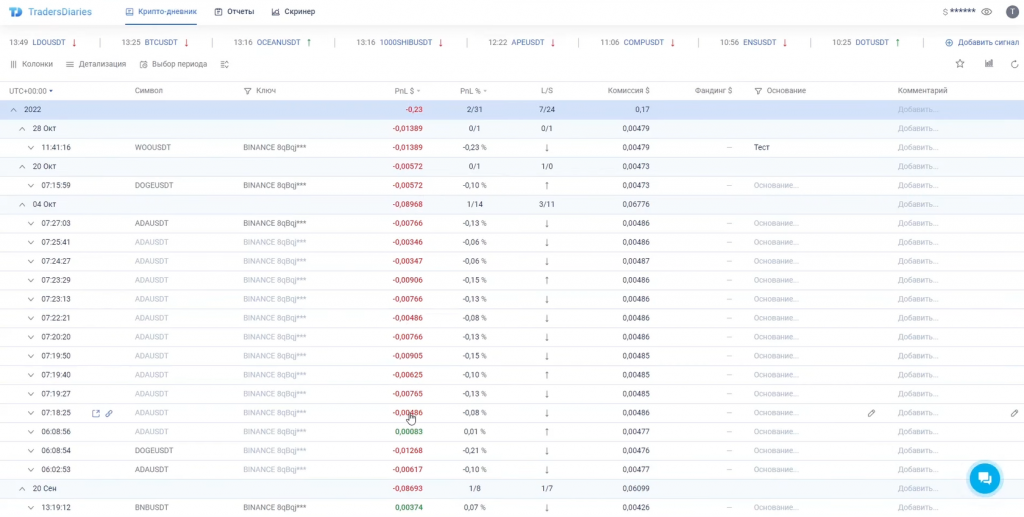

Еще одно правило – обязательный сбор статистики. Трейдеру нельзя торговать без учета. Нужно считать не только количество сделок в плюс и в минус, но и суммы, использованные в трейдах, включая комиссионные.

Накопив данные, можно подсчитать доход, потери, количество успешных торгов по дням недели и часам. Определить, какие инструменты приносят наибольшие доходы, а какими активами лучше не торговать. Большинство торговых терминалов хранят такую информацию. Также можно использовать трейдерские дневники – сервисы, автоматически сохраняющие и сортирующие данные. Например, Traders Diaries.

Риск-менеджмент в скальпинге

Скальперы работают на «коротких дистанциях», делая много трейдов в один день. Статистически, чем больше сделок, тем выше вероятность нарваться на убыток. Поэтому необходимость в грамотном риск-менеджменте только растет.

Из-за того, что скальперы проводят много сделок в день, им нужны быстрые и понятные правила расчета рисков. В некотором смысле, риск-менеджмент автоматизирует расстановку позиции, потому что отвечает на вопрос «Где поставить SL и TP?». Поэтому, скальпер, ограничивающий риск, заранее знает, где ему нужно выставить лимиты. Долгосрочный успех в скальпинге возможен, если доля прибыльных сделок – 60% или выше. Без риск-менеджмента выйти на такой стейтмент невозможно. Подробнее о контроле рисков для скальперов здесь.

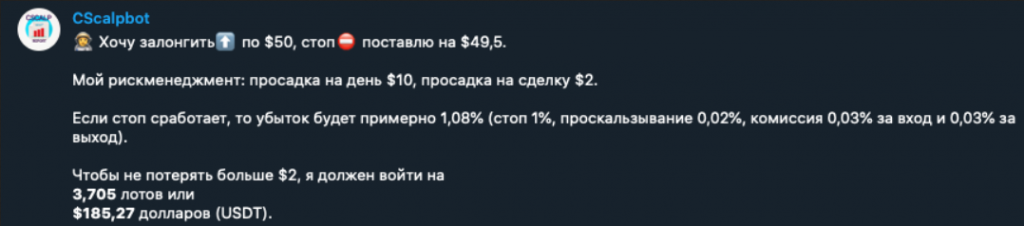

Не обязательно рассчитывать количество лотов и потенциальный убыток вручную. Это можно сделать при помощи бота CScalp. Трейдеру нужно ввести цену входа и цену для SL. Бот покажет, на сколько лотов нужно войти, чтобы не превысить лимиты по просадке. Подробнее об автоматическом расчете рисков здесь.

Рекомендации по составлению риск-менеджмента

Прежде, чем составить риск-менеджмент, трейдеру стоит определиться с комфортными значениями – какую просадку он готов терпеть, не уходя в тильт* и соблюдая дисциплину. Начинающим трейдерам надо выбирать просадку как можно меньше. Даже если он в итоге все равно «сольет» депозит, то хотя бы дольше потренируется работать в рамках алгоритма.

Не надо брать цифры для составления риск-менеджмента «из головы». Соотнесите потери в трейдинге с собственными финансовыми возможностями, с заработком из других источников. Например, если у трейдера-новичка есть возможность делать депозит в $100 каждый месяц, то $100 – это максимальная потеря на месяц. Отсюда можно подсчитать возможную дневную просадку: $100 / 20 торговых дней = $5 на день.

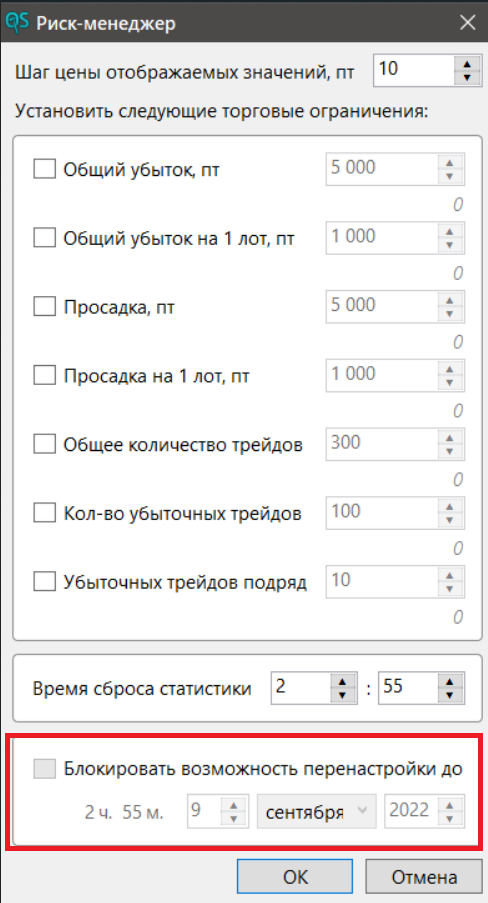

Нельзя менять установленные правила на ходу, во время торговой сессии. Выбрав параметры риска в первый раз, заранее установите дату, когда можно будет пересмотреть риск-менеджмент. Например, раз в месяц или раз в три месяца. Ближе к дате нужно отсортировать статистику и вывести среднее значение по основным параметрам – прибыль, убытки, процент верно предсказанных движений цены, дни «срывов» (когда эмоции взяли вверх и трейдер вышел за рамки риск-менеджмента) и любую другую информацию. Расширять дневную просадку можно только в том случае, если статистика показывает, что навыки качественно выросли.

Выбирая просадку на одну сделку, трейдеру нужно учитывать ограничения позиции по лотам. Акции и фьючерсы нельзя покупать дробно. Соответственно, если объем позиции рассчитывается по формуле от SL и результат меньше 1, открыть позицию не получится. На криптовалютных торгах такой проблемы нет – криптобиржи позволяют указывать дробные значения объема.

Заключение

Войти в рынок без риск-менеджмента – согласиться с тем, что деньги рано или поздно будут потеряны. Даже самая большая удачная сделка не покроет убытки, полученные от торговли без постоянного контроля рисков.

Риск-менеджмент использует простые и понятные формулы, позволяющие сокращать убытки и постепенно превращать их в прибыль. Управлять рисками в торговле проще, чем кажется. Риск-менеджмент строится на простых и универсальных формулах. Правильно выстроенная система составляется один раз и работает на всю карьеру трейдера. При этом возможны корректировки и изменения риск-менеджмента. С опытом получится выстроить более совершенную систему риск-менеджмента.

Больше интересного в блоге CScalp!

В нашем блоге вы найдете материалы о трейдинге и скальпинге, обзоры на криптовалютные биржи и торговые терминалы, подборки популярных криптовалютных сервисов и статьи по DeFi и блокчейну.

Рекомендуем начинающим трейдерам ознакомиться с нашим бесплатным курсом скальпинга. Также вы можете использовать наши бесплатные сигналы и анализировать торговую историю в Дневнике трейдера.